Im Verlauf des Jahres konnten Anleger beobachten wie sich trotz steigender Aktienmärkte wichtige konjunkturelle Frühindikatoren zunehmend eintrübten. Ein Blick in Zeitungen und einschlägige Online-Medien genügte, um zu erkennen, dass sich eine zunehmende Verschlechterung der Konjunktur abzuzeichnen begann. So titelte etwa die Welt „Die deutsche Industrie am ökonomischen Abgrund“ (1) und auch die WirtschaftsWoche berichtete ausführlich über die sich abzeichnende deutliche Verschlechterung der Rahmenbedingungen besonders in der Industrie (2).

Auch jenseits des Atlantiks wurden erste Warnsignale laut. Um nur zwei Ereignisse herauszugreifen: der vielbeachtete US-Einkaufsmanagerindex für das verarbeitende Gewerbe ging auf Tauchstation und notiert seit September unter der 50er Marke – ein klares Kontraktionssignal mit nicht unerheblicher prognostischer Wirkung für die Konjunktur. Ferner invertierte sich bereits zu Jahresbeginn die US-Zinsstrukturkurve – auch dies ein (aus gutem Grund) vielbeachtetes Signal (wir werden in einem weiteren Blogartikel darüber berichten).

Die Frage, die angesichts dieser Gemengeblage in Investorenkreisen die Runde macht, ist klar: Wie kann die sich abzeichnende Rezessionsphase auf die Aktienmärkte wirken? Werden die Wolken am konjunkturellen Horizont einer bald einsetzenden Baisse den Weg bereiten und wäre es angesichts dieser Lage nicht ratsamer die Aktienquoten trotz historisch niedriger Zinsstände zu reduzieren?

Wir haben uns dieser Frage statistisch genähert. Zu diesem Zweck haben wir uns die laut National Bureau of Economic Research bisher beobachtbaren Rezessionen in den USA angesehen und gleichzeitig überprüft wie sich in Phasen des konjunkturellen Abwärtstrends die Aktienmärkte geschlagen haben. Wir greifen auf die gängige Definition zurück, wonach eine Rezession, als ein mindestens sechs Monate andauernder Rückgang der wirtschaftlichen Entwicklung bezeichnet, der sich in einem Rückläufigen BIP, einer negativen Einkommensentwicklung und sinkender Industrieproduktion niederschlägt.

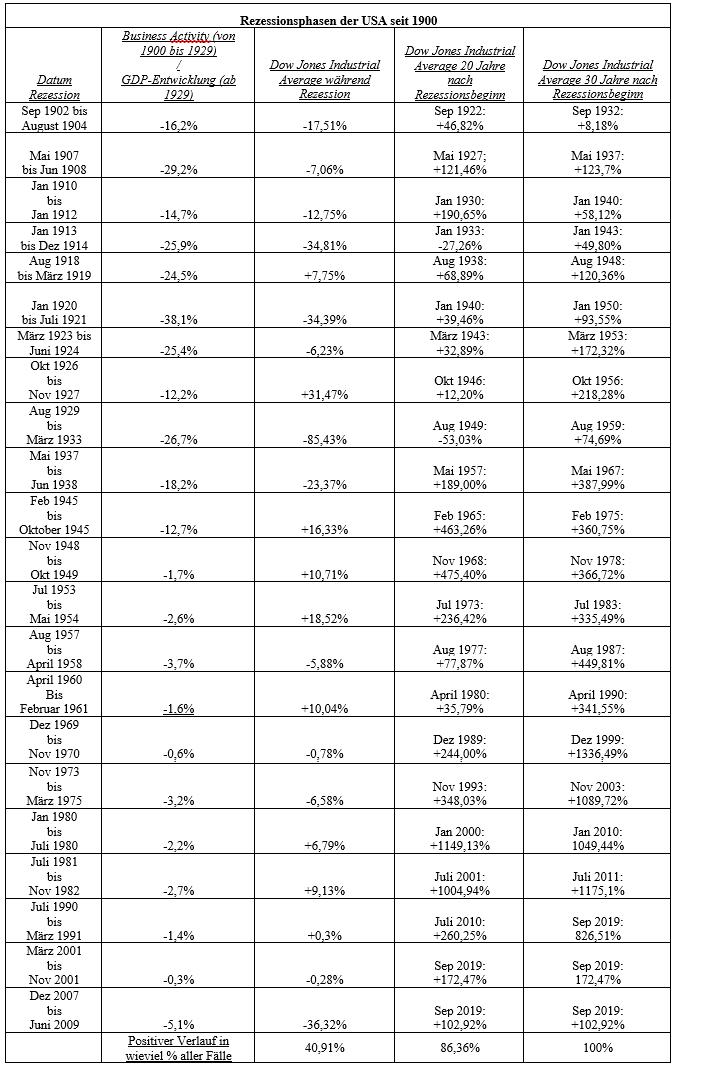

Die Ergebnisse unserer Kurzstudie lassen sich in nachfolgender Tabelle einsehen:

Quelle: National Bureau of Economic Research, Bloomberg, eigene Berechnungen, Stand: 23.10.2019 mit Schlusskursdaten 30.09.2019

Vergangene Rezessionen in der Rückschau

Zunächst zeigt die Studie eines: Nicht jede Rezession wird von sinkenden Aktienmärkten begleitet. Zwar führte ein Rückgang des BIPs in 59,09 % aller Fälle auch zu korrigierenden Aktienmärkten – aber eben nicht immer. Die zwei kurzen Nachkriegsrezessionen ab 1945 (1945 und 1948) etwa waren mitnichten von fallenden Aktienkursen begleitet, sondern – insbesondere 1945 – getragen von wieder gestiegenem Optimismus nach Beendigung des zweiten Weltkrieges. Ähnlich verhielt es sich auch mit der Rezession ab Juli 1953, wo einem Rückläufigen BIP in Höhe von -2,6 % ein Anstieg des Aktienmarktes von 18,52 % gegenüber stand. Mild fiel auch die Rezession von Oktober 1926 bis November 1927 aus. Diese wurde vom Aktienmarkt kaum wahrgenommen. In der angegebenen Zeit stieg der Dow Jones Industrial Average um 31,47 % und setzte gar zum Sprung zu jener berühmten finalen Hausse an, die erst im Herbst des Jahres 1929 in einem großen Börsenkrach und der nachfolgenden großen Depression münden sollte. Und auch in den 1980ern und 1990ern ließen sich milde Rezessionsphasen beobachten, in denen die Aktienmarktentwicklung keineswegs dramatische Abwärtstendenzen zeitigte.

Grundsätzlich lässt sich also festhalten: So klar wie vielleicht vermutet fallen die Ergebnisse nicht aus. Eine Rezession muss nicht zwingend auch in fallenden Aktienmärkten münden. Vor allem dann, wenn die Zentralbanken früh genug auf die sich eintrübende Stimmung mit Zinssenkungen reagieren und der Staat mit fiskalpolitischen Schritten den Molltönen angemessen begegnet, stehen die Chancen gut, dass die Implikationen für den Aktienmarkt milde ausfallen. So geschehen etwa von Juli 1990 bis März 1991. Nach einer langen Phase wirtschaftlicher Prosperität erhöhte die Fed zwischen 1986 und 1989 die Zinsen. Der Öl-Preis-Schock infolge der Invasion Kuwaits durch den Irak und die über die 1980er Jahre hinweg erfolgte Schuldenausweitung vieler US-Unternehmen, führte schließlich zu einer sich eintrübenden Stimmung und einem konjunkturellen Rücklauf. Eine beherzte Reaktion der Fed, die den bereits ab Ende 1989 eingeschlagenen Pfad sinkender Zinsen weiter fortsetzte, ermöglichte aber eine baldige Erholung der wirtschaftlichen Entwicklung bei gleichzeitig wenig bewegten Aktienmärkten. Zentralbankseitige Stimulation oder fiskalpolitische Reaktionen, können also nicht nur rezessive Phasen abmildern, sondern auch negative Effekte auf die Aktienmärkte verringern.

Außerdem darf ein weiterer Aspekt nicht vergessen werden: An der Börse wird die Zukunft gehandelt und nicht die Gegenwart. Die Erkenntnis, dass sich ein Land in einer Rezession befindet, unterliegt meist einem Time-Lag. Denn: Wenn die die offiziellen Zahlen belegen, dass sich ein Land in einer Rezession befindet, haben die Aktienkurse meist bereits nachgegeben. So etwa geschehen im Jahr 1990: Der Dow Jones verzeichnete im Jahr 1990 ein Minus von 4,3 %, wobei in der Spitze ein Verlust (vom Hoch im Juli 1990 bis zum Tief im November 1990) 21 % zu ertragen war. Als Marktteilnehmer und Volkswirte zum Jahresanfang 1991 das zweite Quartal ohne nennenswertes Wachstum beklagten und damit nach zwei Quartalen ohne Wachstum quasi „offiziell“ eine Rezession ausrufen durften, hatte der Markt aber bereits – auch durch die frühzeitigen Zinsschritte der Fed – einen Boden gefunden und erreichte die Tiefs des Vorjahres bis zum heutigen Tag nicht mehr.

So ist die Vorwegnahme einer konjunkturellen Delle etwas, was wir immer wieder am Aktienmarkt beobachten können. Und ebenso kann man immer wieder beobachten, dass der Aktienmarkt in der Phase des größten konjunkturellen Niederganges bereits erste Ansätze einer Erholung zeigt.

Es verwundert daher nicht, dass die zugrundeliegende Auswertung keinen zwingenden und unmittelbaren Gleichlauf zwischen konjunktureller Entwicklung und Aktienkursentwicklung nahelegt. Die Kurzstudie bestätigt vielmehr, dass konjunkturelle Rückgänge nicht zwingend auch in einem Bärenmärkt münden müssen. Nicht selten kommt der Bärenmarkt sogar noch vor der konjunkturellen Delle und findet in der Phase des größten Niedergangs seinen Boden. Hier gilt also die Erkenntnis: „Wenn die Nacht am tiefsten ist, ist der Tag am nächsten“ (Rio Reiser). Oder für die jüngeren Leser: „Am dunkelsten ist die Nacht vor der Dämmerung“ (Harvey Dent).

An dieser Stelle möchten wir Ihre Aufmerksamkeit jedoch nicht nur auf die Entwicklung der Aktienmärkte in Phasen konjunktureller Rückgänge lenken, sondern auf etwas – unserer Ansicht nach – viel Interessanteres. In der vierten und fünften Spalte der obigen Tabelle haben wir die Performance des Dow Jones Industrial Average nach zwanzig Jahren bzw. nach dreißig Jahren ab Beginn der jeweiligen Rezession abgetragen. Nehmen wir beispielsweise die Rezession von November 1973 bis März 1975. In dieser Zeit ging das US-BIP um 3,2 % zurück (Spalte 2). Gleichzeitig sank in dieser Zeit (Spalte 3) der Aktienmarkt um 6,58 %. Ein Anleger, der mit Beginn der 1973er Rezession im November desselben Jahres eingestiegen wäre, hätte nach 20 Jahren (Spalte 4) im November 1993 ein Plus von 348,03 % erzielt. 30 Jahre später (Spalte 5) im November 2003 ein Plus von 1089,72 %. Dividenden dabei nicht mitgerechnet.

Zumindest für die letzten 119 Jahre galt somit folgende Erkenntnis: Je länger der Anlagehorizont eines Marktteilnehmers war, desto weniger Sorgen musste er sich über kurzfristig möglicherweise auftretende rezessive Tendenzen machen. Denn: Selbst bei einem Einstieg am Ende einer konjunkturellen Boomphase – mithin also kein idealer Einstiegszeitpunkt – war in den meisten Fällen bei langfristigem Anlagehorizont eine durchaus annehmliche Rendite zu erzielen.

Fazit: Alles also gar nicht so schlimm?

Was bedeutet das alles nun für die aktuell – vorsichtig gesagt – etwas gedrückte Stimmungslagelage?

Erstens: Ruhig bleiben! Denn: Noch ist die Rezession nicht da und die bislang robusten Aktienmärkten signalisieren, dass die zentralbankseitigen Stimulationen fruchten könnten. Sprich: Noch besteht die Chance, dass wir einem konjunkturellen Abrutschen (insbesondere global gesehen) entgehen.

Zweitens: Selbst wenn eine konjunkturelle Delle nicht vermeidbar sein sollte, hat die oben dargelegte Studie gezeigt, dass ein dramatischen Rücklauf an den Aktienmärkten keineswegs zwingend ist.

Drittens: Wichtig ist, wie Zentralbanken und Politiker auf die sich eintrübende Stimmung reagieren. Beherzte Zinsschritte der Zentralbanken (bereits geschehen) und fiskalpolitische Maßnahmen (verhalten diskutiert) können für eine Stabilisierung sorgen. Hier gilt es also zu beobachten, wie schnell die Politik auf eine sich etwaige Verschlechterung reagiert.

Viertens: Rezessive Phasen werden vor allem dann dramatisch, wenn Zentralbanken zu langsam reagieren, die Politik gar nicht bzw. falsch reagiert und die konjunkturelle Schieflage in der Folge auf das Banksystem übergreift. Beispiele dafür sind 1929 und die Finanzkrise 2008. Gegenwärtig fehlen bislang Anzeichen dafür, dass Banken durch den vermutlich zu erwarteten Rücklauf der Konjunktur über Gebühr getroffen werden. Insbesondere die US-Banken vermelden solide Gewinne im zweiten Quartal (JP Morgan mit einer Steigerung, Goldman Sachs zwar sinkend, aber immer noch stabil positiv). Kurzum: Ein Übergreifen der negativen Stimmungslage auf die US-Bankenlandschaft deutet sich gegenwärtig nicht an.

Fünftens: Bei Anlegern mit ausreichend langem Anlagehorizont sollte die Debatte über eine Konjunkturdelle ohnehin nur von sekundärem Interesse sein. Die historischen Daten zeigen deutlich: Selbst bei ungünstigem Einstieg wären nach ausreichend langer Investitionsphase schöne Erträge zu erzielen gewesen. An diesem Befund wird sich – insbesondere in der gegenwärtigen Niedrigzinsphase und bei nachhaltiger Produktivitätssteigerung – vermutlich wenig ändern.

Und schließlich: Die Fürst Fugger Privatbank hat in ihren Vermögensverwaltungen bewiesen, dass durch eine breite Diversifikation über alle Anlageklassen und eine defensive Positionierung in turbulenten Marktphasen Rückläufe zwar nicht gestoppt, aber immerhin abgemildert werden können. Heißt: Wir werden wie gewohnt auf Ihr Vermögen achtgeben und die gegenwärtige Lage genau beobachten. Eine Übersicht über unsere Vermögensverwaltungsstrategien – sowohl deren Performance als auch deren aktuelle Aufstellung – finden Sie in gewohnter Transparenz und Offenheit an dieser Stelle.

Quellen:

1. Straubhaar T. (2019): Die deutsche Industrie am ökonomischen Abgrund. Welt Online. Veröffentlicht am 15.10.2019. Online verfügbar

2. WirtschaftsWoche (2019): Die Konjunktur kühlt ab – Industrie in der Rezession. Veröffentlicht am 02.10.2019. Online verfügbar